COMUNICAZIONE DATI FATTURE

Invio obbligatorio ex art. 21 D.L. 78/2010

Premessa

Come già anticipato, a partire dal periodo di imposta 2017, nasce l'obbligo di comunicare i dati delle fatture emesse e ricevute con cadenza trimestrale. In deroga a quanto previsto dal decreto, per il 2017 la comunicazione sarà semestrale.

Per l'invio del file telematico viene utilizzata la nuova piattaforma “Fatture e Corrispettivi” raggiungibile dal sito dell'Agenzia Entrate ed accessibile con le proprie credenziali. I file inviati dovranno essere firmati digitalmente o tramite sigillo messo a disposizione nella stessa area del sito. In alternativa l'invio puo' essere affidato ad un intermediario abilitato.

Il nuovo adempimento è ancora più dettagliato dello Spesometro Analitico, si tratta di fatto di una comunicazione dettagliata DI TUTTE LE FATTURE.

DI CHE COSA SI TRATTA.

La comunicazione riguarda:

DATI FATTURE EMESSE (DTE)

FATTURE EMESSE di qualsiasi tipo, anche se registrate sul registro dei corrispettivi.

NOTE DI CREDITO EMESSE

DATI FATTURE RICEVUTE (DTR)

FATTURE RICEVUTE comprese quelle ricevute da soggetti in regime forfettario (citano l'art. 1 c.54-89 L. 23/12/14 n. 190) o di vantaggio (citano l'art. 27 c. 1 e 2 DL 06/07/11 n. 98 conv. in L. 15/07/11 n. 111)

BOLLETTE DOGANALI

NOTE DI CREDITO RICEVUTE

NOTE DI DEBITO RICEVUTE

Il primo invio telematico riguarda le fatture emesse e ricevute dal 1° gennaio al 30 giugno 2017 registrate nello stesso periodo.

1.1 Controllo dei codici Iva

1.2 Controllo causali contabili

1.3 Controllo anagrafiche Clienti e Fornitori

1.4 Controllo “Nazione”

1.5 Controllo “Elenco Iva”

Occorre verificare il corretto “indice aggiornamento” dei codici Iva che hanno l'aliquota pari a 0% in quanto in caso di imposta a zero è necessario indicare la “natura” ovvero la “motivazione” per la quale l'Iva è zero.

Sono stati aggiunti 3 tipi di indice aggiornamento:

G – Non soggette

S – Escluso art. 15

U – Iva assolta in altro stato UE

Nella tabella che segue sono indicati i codici Natura previsti dalla normativa e la relativa corrispondenza con l'indice aggiornamento dei codici Iva di eQuilibra.

Si ricorda che l'indice aggiornamento è utilizzato anche per totalizzare le operazioni attive (VP2) e passive (VP3) della comunicazione telematica delle liquidazioni iva con i criteri espressi nella colonna “TOT.IN VP2 VP3”

|

NATURA |

DESCRIZIONE |

INDICE AGGIORNAMENTO |

TOT. IN VP2 VP3 |

|

N1 |

Escluse ex art. 15 |

S |

NO |

|

N2 |

Non soggette |

G |

SI |

|

N3 |

Non imponibili |

N |

SI |

|

N4 |

esenti |

E |

SI |

|

N5 |

Regime del margine / Iva non esposta |

F |

SI |

|

N6 |

Inversione contabile:

|

R |

SI |

|

N7 |

IVA assolta in altro stato UE (U) come:

|

U |

SI |

|

N2 |

Ignorate ai fini IVA |

1 |

NO |

Consigliamo pertanto di verificare ogni codice Iva utilizzato (si ottiene facilmente dalla stampa annotazione Iva annuale in C – 3.3) e controllare la corretta codifica dell'indice aggiornamento.

Confrontarsi eventualmente con il proprio consulente fiscale per associare l'indice aggiornamento corretto.

N.B.: Per poter comunicare i documenti nella loro completezza, cio che è “ignorato ai fini Iva” con indice aggiornamento = 1, viene considerato come Non Soggetto ai fini della Comunicazione Dati Fatture.

|

Esempi di CESSIONI con Natura e Indice Aggiornamento |

Nat. |

I.Agg. |

|

- cessioni in Reverse Charge |

N6 |

R |

|

- cessioni verso soggetti INTRAcomunitari Non Imp.art. 41 |

N3 |

N |

|

- cessioni di BENI verso soggetti EXTRAcomunitari |

N3 |

N |

|

- prestazione di SERVIZI verso soggetti EXTRAcomunitari (ex art. 7 ter DPR 633/72) |

N2 |

G |

|

- cessioni con lettera d'intento art. 8 c) c.2 |

N3 |

N |

|

- cessioni in regime del margine |

N5 |

F |

|

- esportazioni in regime del margine |

N3 |

N |

|

Esempi di ACQUISTI con Natura e indice aggiornamento |

Nat. |

I.Agg. |

|

- in Reverse Charge art. 17 (per subappalti, manutenzioni, pulizie, etc.) |

N6 |

R |

|

- in Reverse Charge art. 74 c. 7-8 (rottami, cascami, etc) |

N6 |

R |

|

- acquisti di BENI da soggetti INTRAcomunitari (art. 38 DPR 331/93) |

N6 |

R |

|

- acquisti INTRAcomunitari ex art. 10 |

N4 |

E |

|

- acquisti da contribuenti in regime agevolato |

N2 |

G |

Se nell'anno si sono ricevute NOTE DI DEBITO da fornitori o da clienti, le stesse vanno comunicate con un tipo documento specifico “NOTA DI DEBITO”

I codici previsti dalle specifiche sono i seguenti:

TD01 – Fattura

TD04 – Nota di credito

TD05 – Nota di debito

TD07 – Fattura semplificata(1):

TD08 – Nota di credito semplificata (relativa a fatture semplificate)

TD10 – Fattura per acquisto intracomunitario di beni

TD11 - Fattura per acquisto intracomunitario di servizi

(1) è una tipologia di fattura prevista dalla Legge 228/2012 in uso dal 2013 in poi che prevede la possibilità di emettere fattura indicando per i clienti italiani anche solo partita iva e codice fiscale e l'importo totale, che non puo' superare il 100 euro, puo' essere espresso Iva compresa. Deve riportare la dicitura “Fattura semplificata”

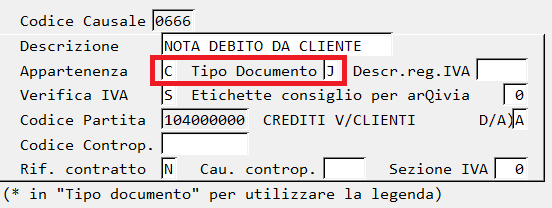

Per le NOTE DI DEBITO RICEVUTE da CLIENTI occorre utilizzare una causale con appartenenza C e Tipo documento J.

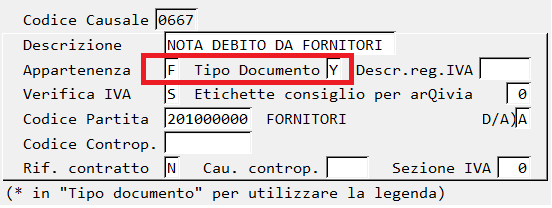

Per le NOTE DI DEBITO RICEVUTE da FORNITORI occorre utilizzare una causale con appartenenza F e Tipo documento Y.

![]() Se

nel 2017 si sono registrate NOTE DI DEBITO RICEVUTE con altro tipo di

causale, si suggerisce di annullare la registrazione e di ricaricarla

con la nuova causale

facendo attenzione a

forzare lo stesso numero di protocollo della registrazione

originaria.

Se

nel 2017 si sono registrate NOTE DI DEBITO RICEVUTE con altro tipo di

causale, si suggerisce di annullare la registrazione e di ricaricarla

con la nuova causale

facendo attenzione a

forzare lo stesso numero di protocollo della registrazione

originaria.

Si ricorda che la comunicazione fatture richiede, oltre ai dati fiscali, anche i dati della “Sede” ovvero:

Indirizzo – CAP - Comune – Provincia - Nazione.

E' pertanto necessario che i dati anagrafici siano aggiornati correttamente.

E' inoltre stata implementata in eQuilibra una funzione che consente, in fase inserimento/modifica di anagrafiche, di scrivere il numero di partita Iva e di ottenere i dati anagrafici dei soggetti presenti nella banca dati V.I.E.S..

Per maggiori dettagli cliccare qui.

Per le anagrafiche italiane la nazione è di norma vuota.

Per le anagrafiche estere la Nazione deve essere indicata ed è necessario che nella Nazione sia indicato il “Codice Iso”.

Verificare in tabella Nazioni (V – 4.A.1) che ogni Nazione abbia il suo Codice Iso valorizzato secondo la Tabella ISO (cliccando qui si raggiunge una pagina web dell' Agenzia delle Dogane in cui si trova una tabella excel con tutti i codici Iso dei paesi esteri).

Ad esempio la Francia ha Codice Iso = “FR”

N.B.: si precisa che ai fini della comunicazione di dati relativi al 2016 (ex spesometro) per i soggetti esteri veniva richiesto il Codice Paese (codice numerico lungo 3) che deriva da una tabella utilizzata ai fini delle Dichiarazioni fiscali (Unico).

La comunicazione dati fatture richiede invece l'indicazione dei Codice ISO che è un codice alfabetico lungo 2.

In anagrafica Clienti e Fornitori il campo Elenco IVA è al momento utilizzato per inserire oppure no i dati nella comunicazione fatture. Poiché al momento non sono previste esclusioni, si ritiene che TUTTI CLIENTI e TUTTI I FORNITORI siano da comunicare.

Pertanto si ritiene che, ad eccezione del fornitore generico Scheda Carburanti, tutte le anagrafiche debbano avere l'indicatore Elenco IVA = S.

I dati delle anagrafiche che hanno Elenco IVA = N verranno evidenziate in fase di Elaborazione della comunicazione dati fatture e in quel contesto sarà possibile intervenire per modificarle.

2.1 Schede carburanti

2.2 Bolla doganale

2.3 Corrispettivi

2.4 Documento riepilogativo

2.5 Fatture da contribuenti in regime agevolato

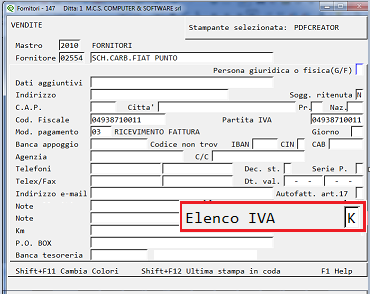

Sono escluse dalla comunicazione le schede carburanti che non si configurano come “fatture” ovvero quelle che raccolgono i vari timbri dei distributori. Di norma sono state registrate in capo ad un fornitore generico “Scheda carburante” che deve avere l'indicatore Elenco Iva = K.

Verificare che in gestione Fornitori C. 1-2 il dato sia impostato = K.

Per gli acquisti con BOLLA DOGANALE è richiesto l' “identificativo paese” con codice ISO e l' ”identificativo fiscale” del fornitore extracomunitario.

Queste informazioni sono facoltative per l'invio dei dati relativi al 2017 ma saranno obbligatorie per le comunicazioni del 2018.

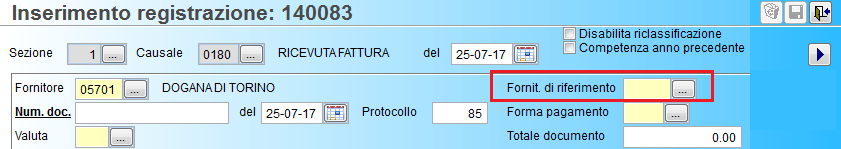

Per comunicare correttamente i dati del fornitore estero occorre associare l'anagrafica del fornitore estero alla registrazione della Bolla doganale. Cio' è possibile se il fornitore “Bolla doganale” o “Dogana di ...” ha l'indicatore Dogana = S.

Per impostare l'indicatore è necessario modificare l'anagrafica fornitori dal Menu Contabilità (C – 1.4) e compilare almeno i campi Cap-Città-Provincia e Dogana=S come ell'esempio che segue:

- Per le registrazione fatte fin'ora sono possibili due soluzioni:

NON MODIFICARE NULLA: i dati verranno comunicati secondo le specifiche previste per il 2017 (in assenza del campo Nazione e del campo Codice Fiscale il programma indicherà rispettivamente “00” e “99999999999”).

MODIFICARE LE REGISTRAZIONI associando il fornitore estero di riferimento. In tal modo verranno comunicati i dati del fornitore estero.

- Per le registrazioni future, in presenza di fornitore con Dogana = S verrà richiesto il fornitore di riferimento.

Il fornitore estero va caricato inserendo tutti i dati della sede, la nazione e il codice fiscale.

I corrispettivi che fino all'anno scorso sono stati comunicati se superiori a 3600 euro, non sono più da comunicare. Sono sempre da comunicare le FATTURE di qualsiasi importo, registrate sul registro dei corrispettivi oppure quelle che richiamano uno scontrino.

La comunicazione dati dei corrispettivi è al momento:

obbligatoria: per i soggetti che effettuano cessioni tramite distributori automatici;

facoltativa: per i soggetti che, esercitando l'opzione per l'invio telematico, non dovranno piu' registrare i corrispettivi giornalieri.

Non è al momento previsto lo sviluppo della comunicazione telematica dei corrispettivi.

I chiarimenti forniti da Agenzia Entrate con la circolare 1/E del 07/02/17 specificano che, le fatture inferiori a 300 euro, per le quali è data facoltà di registrazione tramite un “documento riepilogativo”, vanno comunque comunicate singolarmente.

Considerata la scarsa diffusione dell'uso dei documenti riepilogativi si è deciso di non implementare la gestione.

Le fatture ricevute da contribuenti che si avvalgono di regimi fiscali agevolati hanno apposto sulla fattura una dicitura del tipo:

Operazione art. 27 c.1-2 DL 98/2011

Operazione art. 1 L. 190/2014

e il codice iva utilizzato deve essere codificato con indice aggiornamento = G (N2) come specificato al punto 11 della risoluzione A.E. 87/E del 05/07/17)

Tutto cio' premesso si puo' passare alla generazione del file telematico come descritto nelle NOTE OPERATIVE.